カワセミです!

皆さん副業は順調に進んでいますでしょうか?

このカテゴリーでは副業、特にせどりに役立つ会計知識をご紹介していくシリーズにしようと思います。今回はシリーズ①「会計、簿記、税務の違い」と「会計のメリット」です。

会計っていうと、「うわー拒否反応がー。」「怖い、なんか怖い」「苦手ー!」みたいな人が多いですが、会計はめっちゃ役に立つ知識なので、ぜひ食わず嫌いせずに読んでみてくださいね。

この記事の目次

当ブログでは節税に関する情報は書けません

「そんなんええから、節税の方法おしえてや。」

そんな声もあるかと思いますが、

「すみません、このブログでは節税に関することは書きません!」

「というか書けません!」

まず、会計士というライセンスを持っていることもあって、税務にはめちゃくちゃ詳しいと思われることが多いのですが、まず会計士と税理士は別物で、僕は税理士登録をしていません。

税金になにもゆかりのない人からすれば、かなり詳しいと思いますが、税金のプロというわけではありません。

そんな税理士登録していない僕が税務に関することをブログでゴリゴリ書いちゃうと、税理士法違反になってしまう可能性があります。(税理士登録したらゴリゴリ書き始めるかもしれません。笑)

税理士法では税理士のみが行う事の出来る業務(税理士業務)を規定していて、それを税理士以外の人が行うことを禁止しています。

税理士業務は以下の3つです。

非税理士により行うことが禁止される税理士業務

「税理士業務」とは、法第2条において、他人の求めに応じ、租税に関して、次に掲げる事務を行うことを業とする(注1)ことをいう旨規定されています。

①税務代理(法第2条第1項第1号)

税務官公署に対する申告等につき、又はその申告等若しくは税務官公署の調査若しくは処分に関し税務官公署に対してする主張若しくは陳述につき、代理し、又は代行すること(次の②にとどまるものを除きます。)をいいます。

②税務書類の作成(法第2条第1項第2号)

税務官公署に対する申告等に係る申告書等を作成する(注2)ことをいいます。

③税務相談(法第2条第1項3号)

税務官公署に対する申告等、法第2条第1項第1号に規定する主張若しくは陳述又は申告書等の作成に関し、租税の課税標準等(国税通則法第2条第6号イからヘまでに掲げる事項及び地方税に係るこれらに相当するものをいいます。以下同じです。)の計算に関する事項について相談に応ずることをいいます。

(出典:国税庁HP)

このうちブログで税金に関するアドバイスや節税に関することをバンバン書くと問題になるかもしれないのは、「③の税務相談」の部分です。

まあ、そもそも「業」に認定されて、その上の話なのでかなーり厳しく見てもブログで税金に関する考察や解釈をするだけじゃまず税理士法違反になることはありませんが、そこは「李下に冠を正さず」ですね。

何よりも僕は「気分よく、楽しんで、資産形成をする」という事をモットーにしていますので、変な憂慮なく晴れやかにやりたいので、節税に関することは書きません。

節税に関して期待してくれていた人は、申し訳ないのですがGoogleで検索してください。

ただ、言ってもせどりなんて買って売るだけなんで、ほとんど税金に関する情報はないので、「せどり 節税」とか「せどり 税金」とか「雑所得 家事按分」とかそんなキーワードで調べればいくらでも簡単に調べることが出来ると思います。

中には顔出ししている税理士の人が書いている情報もあるので、参考になると思います。

断言します!会計知識は超重要!

そんなわけで僕が書けるのは「会計」に関する情報です。

ただ、一つ断言できることがあります。

「会計知識を持っていて損をすることはありません!絶対に!」

副業をしている人ならもちろん、もっと言えば副業をしていない普通の家庭人であっても、会計の知識は恩恵があるからです。

だって、副業を行っているならそれはすでに目線は経営者ですよね?

副業していなくても、家計も小さな会社のようなもので、あなたは社長のようなものです。お金にかかる意思決定、たくさんして、消費や貯金や投資の方針決めますよね?

そして、優秀な経営者で数字の読めない経営者はいません。自分の守備範囲だけだとしても会計に関する知識を少なからず備えています。

「ビジネスの世界共通言語は会計」と言われています。国によって適用される会計基準は違っても、出来上がりの財務諸表(会社の成績表や財産の状態を表す書類と思ってください)はそう大きくは変わりません。

1という数字が1であるという事実は変わることはないので、会計の知識があれば世界共通で、ビジネスの状態を客観的に見ることが出来るという事です。

会計?簿記?税務?違いって何なの?

さて、前置きが長くなっちゃいましたが、今回のシリーズ①で覚えていってほしいのはこれだけです。

「会計、簿記、税務の違い」です。まず、会計の知識をつけていくうえでのざっくりとした総論になります。

こういう総論は、各論の理解をするうえで結構重要だったりします。

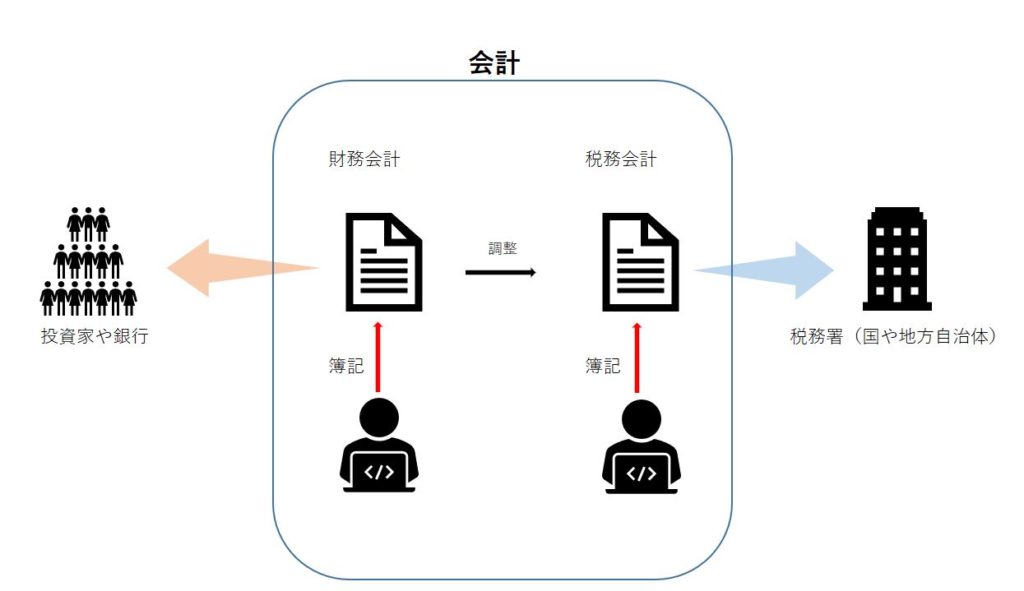

最初にざっくり言ってしますと、「会計は簿記の技術を使ってビジネスの状況を記録・管理していくこと」、「税務(税務会計)というのは会計の一種で税法に沿った会計処理」のことです。

税務っていうのは、会計という大きな枠組みの1つという事です。

「え?税法に沿っていない会計処理なんてあるの?」

と思われるかもしれませんが、一般の会社は全然あります。

さっき、税務会計は会計の1つですよーという話をしましたが、一般の会社で「会計」というと「財務会計」のことを意味します。財務会計も税務会計も会計の一種なんですが、財務会計が最もポピュラーな会計なので、一般の会社で会計と言えば財務会計のことを指します。

財務会計と税務会計はその目的によって分類されます。

●財務会計:投資家(株主)や銀行など利害関係者に報告する数字を作る会計

●税務会計:税金を納めるための数字を作る会計

誤解を恐れずに言えば、「株主や銀行なんかにはできるだけ良いところを見せたい(当然認められる範囲で)」、一方で「税金を取る側は出来るだけ税金を早く多く取りたい」という違いがあるためです。

だから、会計では認められても税務では認められませーんてことは往々にして起こります。

会計上は費用と認められても、税務上は費用と認められない交際費なんていうのはその典型ですね。税務上費用に認められなかったらその分利益が膨らむので、税金が多くなります。

ただ、副業で行う程度であればこの財務会計と税務会計の違いをそこまで意識する必要はありません。

なぜかというと、個人の副業や事業レベルであれば最初から税務に沿った会計を行うからです。

言い換えれば論点がほとんどないので普通に簿記で会計をしていけば、ほとんどそのまま税務で使えるものが出来上がるからです。

多少の相違があっても、最後の税務上の仕訳を1,2本入れれば会計から税務に使える数字は出来上がります。さっき節税に関するものは書けませんって言った、経費の家事按分などの税務上の仕訳の部分なんかですね。

なので、個人で副業を行っていくレベルであれば、「簿記の技術で税務にも、ビジネスの管理にも使える数字を作っていくんだな」という感覚で大丈夫です。

簿記って何?

OK。「会計っていうのは簿記で数字を記録・管理していくこと」「税務は会計という大きな枠組みの1つで、税金納めるための数字を作ることね」

「で、簿記って何よ?」

っていう疑問があるかと思いますので、簿記についてちょっと解説していきます。

簿記っていうのは字のごとく、帳簿を記すことを言います。

「企業に出入りするお金やモノの動きを記す方法」のことです。

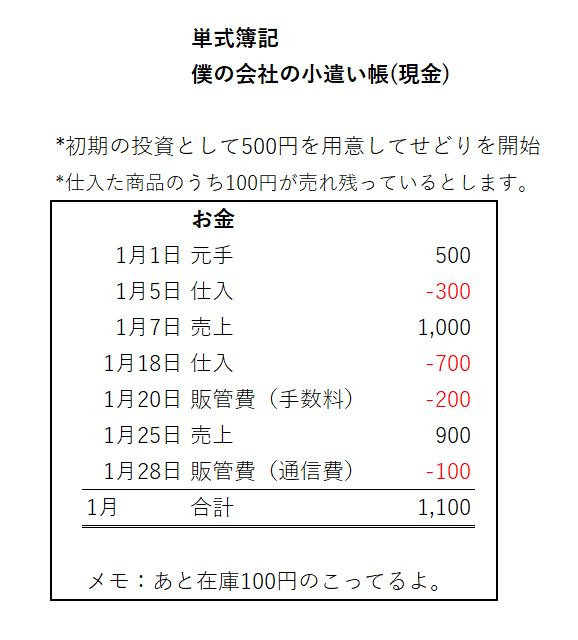

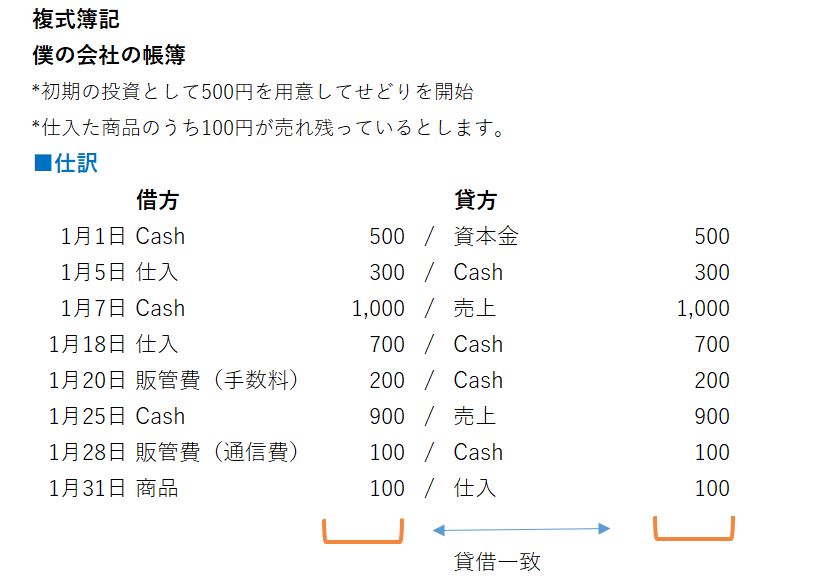

帳簿には単式簿記と複式簿記の2種類がありますが、単式簿記はお小遣い帳、複式簿記が企業の帳簿をイメージしてもらうとわかりやすいと思います。簿記3級とか簿記1級とか、簿記検定はもちろん複式簿記の方です。

こんな感じのイメージです。

●単式簿記のイメージ

●複式簿記のイメージ

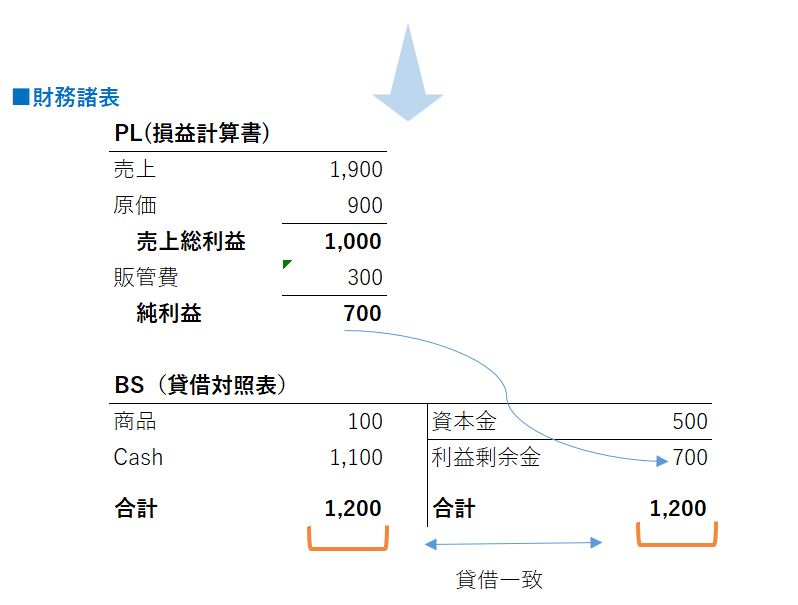

どうでしょう?複式簿記の方が圧倒的に洗練されていて、出来上がり(財務諸表)も見やすいですよね。

ふむふむ。1月は700円利益でて(儲かって)、お金は1,100円も残っているのか。在庫も100円で少ないから、来月はもっと商品を買おうか。みたいなことを簡単に把握できるわけです。

単式簿記はずらーっと1行で一次元で管理されていきます。

一方で複式簿記は「借方(かりかた)」と「貸方(かしかた)」の2つの面で管理します。取引ごとに「仕訳」と呼ばれる記帳をしていき、それを集計することで財務諸表(会社の成績表や財産の状態を表す書類)を作ります。

借方?貸方?なんじゃそれと思われるかもしれませんが、要するに左と右ってだけで、名前に特に意味はありません。あるのかもしれませんが、僕も知りません。笑

仕訳の合計は必ず、貸借(右と左)の金額が一致するという特徴があります。

仕訳とかに関しては詳しくはこのシリーズで後々解説していこうと思います。

「うへー難しそうー!」

そう思われるかもしれませんが大丈夫です。これは全部簿記3級の知識で作れます。このシリーズを読んでいってもらえれば、これくらいはできるようになります。

ちなみに、家計簿も複式簿記でつけるとすごくわかりやすくなりますよ。

僕は家計簿自体はそんなにきっちり細かく管理する必要はないと思っていて、むしろ時間がもったいないので超適当でいいと思いますが、見える形で管理することが大事だと思っています。

需要があれば、我が家の家計簿?財産管理?の方法も記事にしようかと思います。

会計が出来るメリットは?

会計が出来ることで得られるメリットは大きく3つだと僕は考えています。

①確定申告が自分でできる

これは税金を納めるときですね。儲かったら税金納めなきゃいけません。2月16日から3月15日の間に確定申告をして納税する必要がありますが、会計が出来るとすっごく楽にできちゃいます。なぜって、さっきの財務諸表のPLの利益(すなわちBSの利益剰余金)を12か月分足せばもう年度の利益がわかるからです。

特に税務上の仕訳を入れない場合はこの金額に税率をかければ納付額になりますし、税務上の仕訳を入れる場合も1,2本ちょっと入れるだけで完成です。

節税とかそういう話はあくまで、正しく儲けを把握できて、その上での話になります。

②副業を管理できる

会計が出来ないという事は、自分の副業の数字の整理ができないという事です。

散らかっている部屋のごとく。何がどこにあって、どこまで何をやったかわかんなーい。っていうことがなくなります。

数字は整理されて、今の副業の状況、成績、財産の状態を視覚的にも管理できます。

③経営判断ができる

さっきも少し書きましたが、利益だけじゃなくて、在庫の状況、手元の現金やまだ入ってきていないお金(売掛金)、クレジットカードの未払金(買掛金)なども視覚的に客観的に把握できます。

さらにこれらの数字を使って、在庫回転期間や利益率といった「経営指標」と呼ばれる指標を作ることが出来るため、そうすると、じゃあ次の一手をどうしようかという経営判断ができるようになります。

今回は、「せどりに役立つ会計知識①!会計のメリットは何?会計と税務の違いって何?」を書いてきました。

このシリーズの次回は、仕訳のきり方について書いていこうかなと思っています。

この記事が何かの役に立てば幸い!それでは!

せどりの相棒・楽天カード