注意

この記事には投資に関する情報が含まれています。

しかし、あくまで個人の意見・考えです。

これらは記録、情報提供を目的としたものであって、投資行動及びその他の行動の勧誘・助言を目的として記載しているものではありません。

各人の行動(投資行動を含む)においては、ご自身の判断と責任において行うようにお願い致します。

カワセミです!

当ブログ「資産形成クエスト」は「気分よく、楽しんで、資産形成をする」をモットーに情報配信をしています。

そのモットー通り、一番の目的は”資産形成”です。

そして、その目的達成のためには「投資」が必要不可欠だと考えています。

そのためこのブログでも、副業のせどりで稼いだお金の一部を「米国株投資」に回して長期の資産運用を目指しています。

「なんでわざわざリスクのある投資をするの?」

「現金のまま貯めていけばいいじゃん?」

そう思われるかもしれませんが、資産形成を考えた場合、それでは不十分です。

リスクを取ってでも運用していく必要があると考えています。

その理由は以下の2つです。

- 実は預金だけだと試算は目減りしているから

- 投資で複利効果を最大限活用するため

では順番に解説していきます。

この記事の目次

実は預金だけだと資産は目減りしているから

これは投資をしている人ならよく知っている話なのですが、預金をしているだけだと実質的に資産は目減りしていくリスクがあります。

「え?だって10万円預けたら10万円より減らないじゃん?!」

確かに、投資と違う預金のメリットとして元本割れしないことがありますよね。

10万円預けたらそれは10万円のまま据え置かれますし、何なら微々たるものですが利息も付きます。

現在だと定期預金ですら3年物の一番高い銀行の利息ですら0.27%程度とほぼ無いに等しい状況です。

そして問題なのはこの低すぎる利率にあります。

「物価は上昇していくのに利息はほとんどつかない」というギャップが実は資産が目減りしていくという理由です。

物価が上昇していくというのはイメージが付きやすいと思います。

昔は缶ジュースが1本100円で変えていましたが今は120円しますよね。

お菓子や食料品も昔より値段が上がっているものがほとんどですし、値段据え置きのものでもない容量が減っていたりして実質値上げされている状況です。

資本主義の宿命で、経済が成長していく限り物価は上昇していきますし、緩やかな物価上昇は健全な発展には欠かせません。

じゃあ具体的にどれくらい物価って上昇していくの?というと、日銀の目標である「年2%」を目安にするのが良いと思います。

日銀は「物価の安定と経済の健全な発展」のために2%の物価上昇を目標にしているという事です。

実際のところは、日本はようやく長かったデフレを脱却しつつあるところなので、日本の消費者物価指数(CPI)は前年比0.1%~0.4%程度と随分な開きがあります。

コアCPI(総合のCPIから天候等に左右されやすい生鮮食品を除いたもの)で見ても、▲0.2%~0.4%程度とまだまだです。

ただ、政府の方針と連動する日銀の目標が年2%の物価上昇である限り、この数字もあり得ると保守的に見て置くのが良いと思います。

ここまでいかずとも一生懸命物価上昇させようとしていることは確かな事実なので。

そして、年2%ずつ物価が上昇しているにもかかわらず、預けている利率がないという事は、ほぼほぼ2%分の現金(預金)の価値が減っていくという事を意味します。

金額は変わらなくても、実際にモノが高くなる、つまり相対的にお金の価値が低くなるという事ですね。

つまり、銀行金利が低い水準である限り、その資金を投資に回して運用をして利回りを上げない限り、実質お金は減っていくも同然という事です。

投資で複利効果を最大限活用するため

2つ目の理由は複利の効果を最大限活用するためです。

「複利は人類最大の発明」と天才アインシュタインが言ったという説もあるくらいに、複利の効果・パワーは絶大なものです。

まず、単利と複利の違いですが、単利はずっと元本に対して一定率の利息が付くもの、複利は利息部分も新たに元本として組み入れられてさらに利息が付くのが複利です。

簡単な例で説明すると単利と複利のイメージは以下の通りです。

元本100万円、利率10%の場合の単利と複利の合計金額の年数経過です。

【単利と複利の比較】

| 1年 | 2年 | 3年 | 4年 | 5年 | |

| 単利 | 110 | 120 | 130 | 140 | 150 |

| 複利 | 110 | 121 | 133.1 | 146.41 | 161.051 |

5年でもすでに10万円以上の差が出ていますが、その期間が10年、15年と増えれば増えるほどギャップは大きくなります。

複利効果の最大の魅力は年数が経過するほど指数関数的に増えていくことです。

銀行預金も複利なのですが、いかんせん利息が低すぎて複利の効果を効果的に享受することが出来ません。

複利が泣いています。

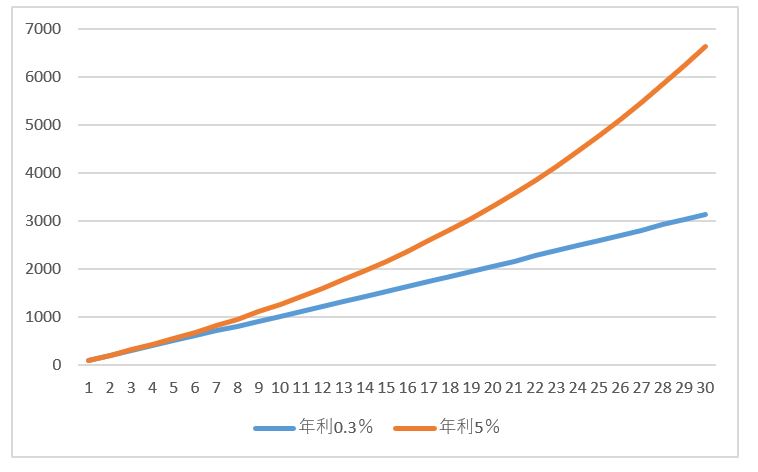

銀行預金の利率0.3%と、仮に年利5%で運用できた場合の資産の増え方を比べてみましょう。

毎年100万円を積立投資して、30年間継続したとします。30年間の積立なので投資元本は3,000万円です。

【利率による比較】

年利0.3%のは30年後に3,134万円となり、年利5%の方は6,643万円となる計算です。

その差額3,500万円、こんなにも大きな差となって現れます。

年利5%の運用利回りは、物価上昇を考慮後のアメリカのS&P 500(アメリカの大型株500銘柄で構成されている代表的な指数)の過去30年ほどの実質利回りが5%程度(物価上昇を考慮しないと7%程度)であることから現実的な数字だと思います。

大切なのは投資対象の選定と継続

複利効果の偉大さは先ほどの図でも明らかだと思います。

そんな複利の効果を味方につける、長期の積立投資で最も大切なことは2つです。

「適切な投資対象の選定」と「継続」です。

複利の効果はあくまで”長期的に見て右肩上がり”の相場だからこそ意味があります。

これが右肩下がりの相場だったらそもそも複利の効果は働くどころか、逆に資産は減り続けることになります。

だからこそ、長期的に見て右肩上がりで成長していくであろう相場に投資をすることが肝心です。

後は、その積立投資を継続していくという事です。

書くのは簡単ですが、実際には山あり谷ありの相場で初志貫徹するのはなかなかハードな作業です。

ずっと右肩上がりの相場はあり得ないので、何年にもわたって下がる局面、ヨコヨコの展開も十分に想定されます。

結婚に似てますよね。

病めるときも、健やかなるときもブレずにいることが大切です。

もちろん投資に必勝法などありえないので、S&P 500に積立投資したところでそれが成功するかは分かりません。

ただ、投資の神様ウォーレンバフェットも言っているように、S&P 500への積立投資は非常に手堅く、失敗のしにくい投資法として広く投資家に信じられています。

僕はS&P500だけではありませんが、米国株市場の可能性を信じて、米国株に積立投資を続けています。

こんな簡単なことが出来る人が少ない理由

ただ、こんなにも簡単な投資法を継続できる人は少ないと言われています。

なんでこんな簡単なことがみんなできないかというと、こちらも理由は2つあると思います。

一番は「欲」です。早く楽して儲けたいという。

「水は低きに流れる」の言葉通り、人は安易な選択の方を取りがちです。

誰だって、楽して早く儲けたいですものね。

その気持ちはわかりますが、楽して早く儲かるという事は、一瞬で資金を失う可能性もあるという事です。

メリットが輝いて見えるなら、その後ろにあるデメリットも深いという事は理解する必要があります。

それをその欲を乗り超えたとしても「自信がないから」というのが2つ目の理由です。

「適切な投資対象だ!」と自分が判断できるものを選んだとして、それを継続するのはなかなかに難易度の高い話です。

現在の相場はずっと上がっているのでそんなことを心配する人は少ないかもしれませんが、米国株市場でも5年以上ずっとうだつの上がらない暗黒の時期はあったんですよね。

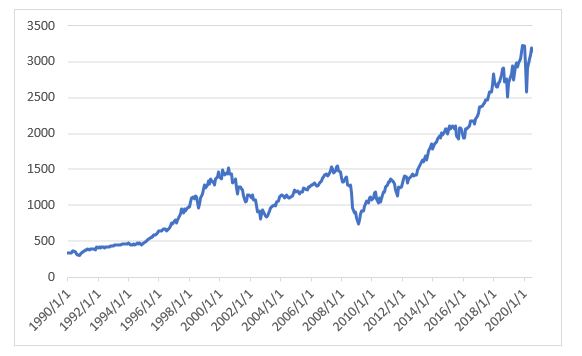

【S&P 500長期チャート】

上図は30年分のチャートです。

S&P 500で見ると1999年1月の価格は1,279ドル、2006年1月の価格は1,280ドルとこの7年程度の間市場は上昇していません。

詳細には、この間の下落と上昇により、ドルコスト平均法で株式を購入している積立投資なら利益が出ていることになりますが、如何せん低迷の期間が長いので精神的にはきついと思います。

そんな時期も将来の可能性を信じて投資をし続けた人は報われているのが現状ですが、7年信じるにはそれなりの根拠が必要です。

さらに言うと、7年信じて相場が上がってきたかなーと思ったらご存じリーマンショックが起こっているので、継続は言うほど簡単ではないという事です。

「じゃあどうすればいいの?」

と言われれば、一番は勉強して知識をつけ続けることです。

ほったらかすだけの積立投資のような退屈な投資でも、僕も含めて積立投資をしている人がその後も勉強を続けるのはこれが大きな理由だと思っています。

ネットや書籍で勉強したり、統計資料見たりしているのは、知識によって自信を深めるためなんですよね。

反証に対する反証を繰り返したりしながら、自分の中の根拠を探しているのです。根拠が薄弱だとブレてしまうので。

ずーっと根拠を探し、モチベーションを維持し、自分の中で指針を持ち続けるために勉強するという事です。

もちろんその過程で投資対象が自分に合ってない、全然だめだなと考えなおしたら撤退もします。

僕も最初のころはギリアド・サイエンシズ(GILD)とかアリババ(BABA)とかそういったイケイケの銘柄も買っていましたが、全然自分に合わないし、勉強していくにつれ自分の投資方針ではないなと思ったからです。

結果、BABAは暴騰して価格が2.5倍くらいになってるんですけどね。笑

そういった経過を経て、現在のところ僕の戦略のメインは①米国株への長期積立投資、②長期逆張り投資、になっています。

①が80%、②が20%といったところです。

上記でずっと複利の説明してきたのは①の方になります。

ちなみに逆張り投資は今まで説明してきたことのあえて逆をいくような、すごくリスクが高い投資法なのでおすすめできるようなものではありません。

まとめ

今回は「資産形成を目指すなら、稼いだお金は長期投資に回す!その2つの理由。」について書きました。

その理由は、①実は預金だけだと資産は目減りしているから、②投資で複利効果を最大限活用するため、の2つです。

実家が地主やおばあちゃんがお金持ちでもない限り、自力で資産形成するためには投資は避けて通れない道だと思っています。

しかし、長期で投資をするにはモチベーションの維持や自信を持つことが大切です。

結局のところ、地味な積立投資をするにせよ、派手な投資をするにせよ、「知識」と「時間」を味方につけることが大事だと思っています。

それでは、ご武運を!

●僕が使っている証券会社

僕はプライベートの米国株投資ではマネックス証券、ブログでの投資ではワンタップバイを使用しています。

マネックス証券は以下のメリットから、特に米国株初心者に優しい証券会社だと思っています。

マネックス証券でニーサ口座を開設して米国株投資が王道です。

マネックス証券で米国株投資

ポイント①:業界最低水準の手数料

ポイント②:取り扱い銘柄の豊富さ

ポイント③:注文方法、取引可能時間(時間外取引)